Categories: マンション購入 / 住宅ローン

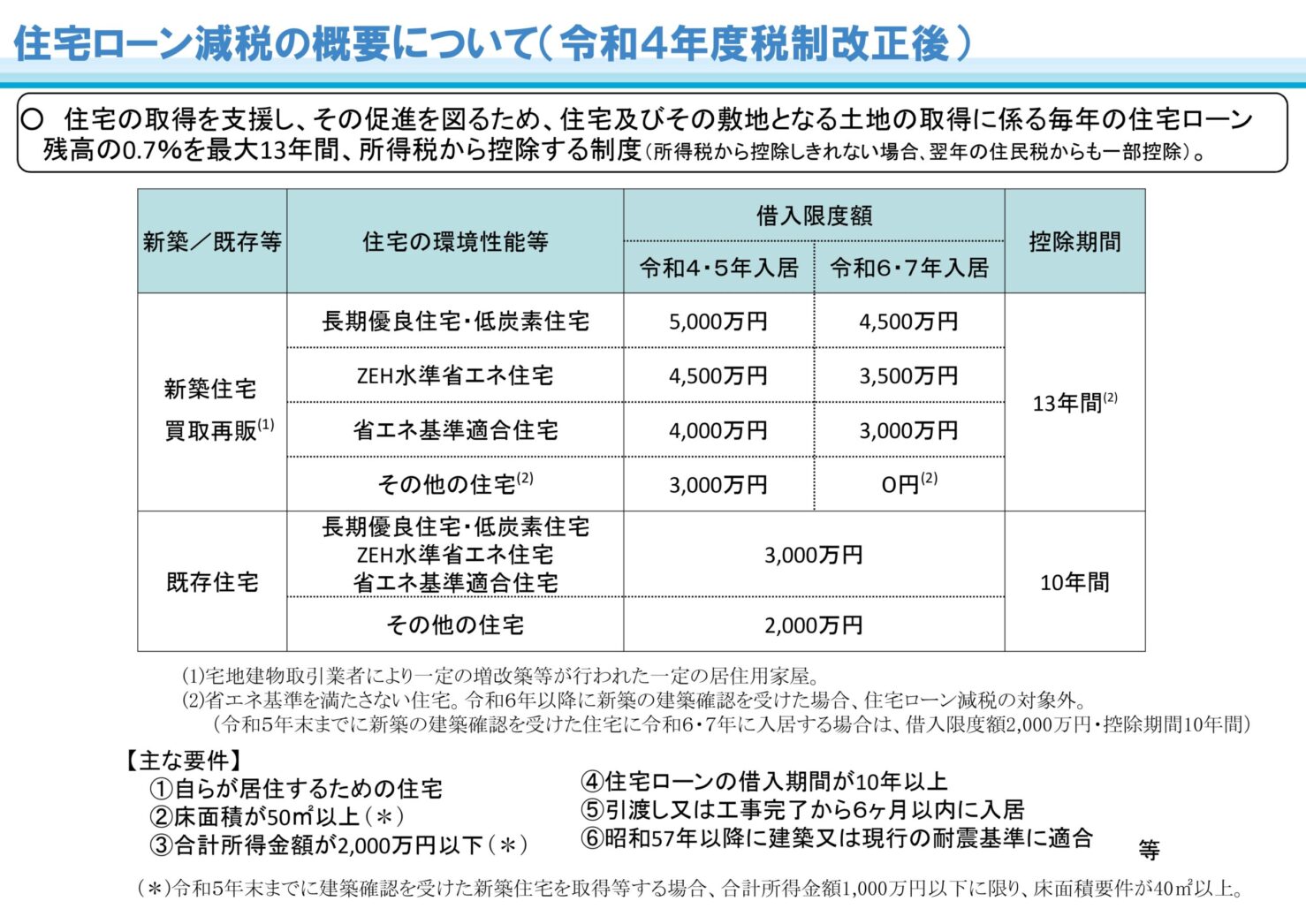

「住宅ローン控除」とは、住まいを購入する際に利用した住宅ローンの返済額に対して、年末時点での残高の0.7%を、最長13年間にわたって給与や所得から差し引かれる制度です。一般的に「住宅ローン減税」とも呼ばれますが、正確な呼称は「住宅借入金特別控除」です。

住宅ローン控除の正式名称は「住宅借入金等特別控除」と呼ばれるものです。個人が住宅ローンを利用した際に、所得税の控除が受けられます。

所得税から控除しきれない場合、翌年度の住民税からも税金が控除される仕組みです。この制度は、新築住宅の購入はもちろん、中古住宅の購入やリフォームなど居住用の住宅で利用できます。

適用される条件については以下を参考にしてみてください。

・住宅ローンの返済期間が10年以上であること

・物件を取得してから6か月以内に入居すること

※2022年(令和4年)1月1日から2025年(令和7年)までに入居すること

・登記簿上の床面積が50㎡以上で、その1/2以上が自己の居住用であること

・控除を受ける年分の合計所得金額が「2,000万円以下」であること。

→「年収」ではなく「所得」です。年収から必要経費(サラリーマンの場合は給与所得控除)を差し引いた、すべての所得の合計が2,000万円以下であれば適用となります。

・夫と妻が別々に借入をする「ペアローン」利用の場合、それぞれの合計所得金額が2,000万円以下であること

「住宅ローン控除」は新築マンション、一戸建て、中古住宅、リフォームや増改築の場合も受けることができます。それらの適用要件は上記のほかに細かく決められていますので、きちんと調べておきましょう◎

下の表をご参照ください。

注意すべきポイントは令和6・7年(2024・2025年)入居予定の場合、省エネ基準を満たさない新築住宅は住宅ローン減税の対象外となります。すなわち、令和6・7年(2024・2025年)に新築住宅に入居する場合、2024年1月以降に建築確認を受けた新築住宅について、原則として住宅ローン減税を受けるには省エネ基準に適合する必要があります。

新築物件を購入される際は、是非販売元の不動産会社にお尋ねください。

出典元:国土交通省ホームページ

住宅借入金等特別控除等の適用を受けることができる場合の要件、控除額の計算方法及び手続等については、細かに区分に分けされています。

以下のURLより、当てはまる区分をご覧ください。(令和4年分に関して)

「住宅ローン控除」の適用を受けるためには、「入居した翌年」の間に確定申告が必要です。確定申告を行わないと、納めた所得税を超過分の還付を受ける「還付申告」ができず、「住宅ローン控除」の適用を享受できなくなります。

2年目以降は会社員の場合、10月下旬に手元に届く税務署からの「年末調整のための住宅借入金等特別控除証明書」と、金融機関からの「住宅取得資金に係る借入金の年末残高証明書」を勤務先に提出してください。確定申告を行う必要はありません。自営業の場合は、毎年確定申告を行う必要がありますのでご注意ください。

※税務署からの「年末調整のための住宅借入金等特別控除証明書」については、12年分が一括で手元に届きますので、無くしたりしないよう大切に保管してくださいね◎

不動産投資や資産運用にまつわるホットトピックを配信。会社の最新情報も随時掲載しています。

不動産投資には、現物投資や小口投資、クラウドファンディング等様々な方法があります。それぞれにおいての利点やリスクをまとめ皆様に発信しています。

社会問題の中に含まれる不動産にまつわる話を中心に発信しています。ESGとは?空き家は?税金は?知れば知るほど奥が深い不動産についてのお話です。